Queda de 72,4% nas operações de Fusões e Aquisições em fevereiro

Mês fecha com 66 transações

Investimentos de Venture Capital e Private Equity em queda

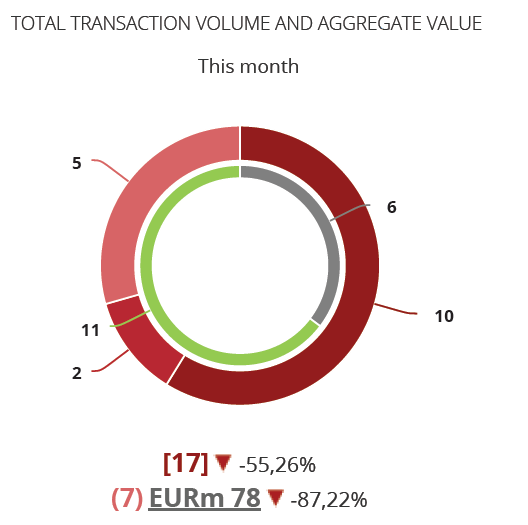

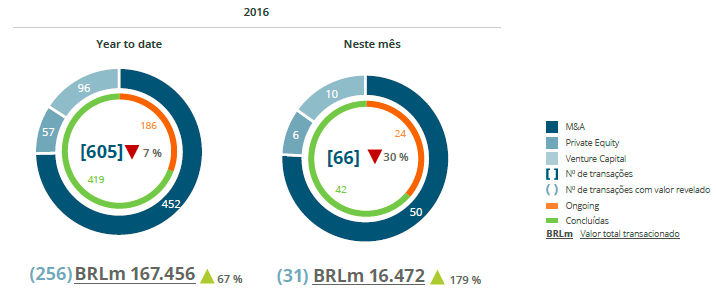

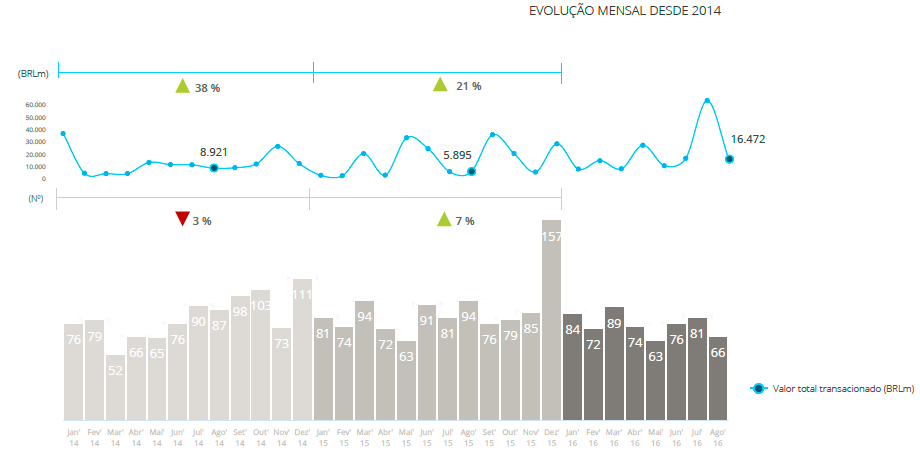

O mês de fevereiro registrou 66 transações de fusões e aquisições de empresas no mercado brasileiro, o que equivale a uma queda de 26,7% em relação ao mesmo mês no ano anterior, quando foram anunciadas 90 operações. De acordo com os dados publicados no Relatório Mensal da Transactional Track Record, em parceria com a LexisNexis e TozziniFreire Advogados, em volume financeiro, essas transações movimentaram 2,4 bilhões de reais, baixa de 72,4% em relação ao montante de 8,7 bilhões somados em fevereiro de 2018.

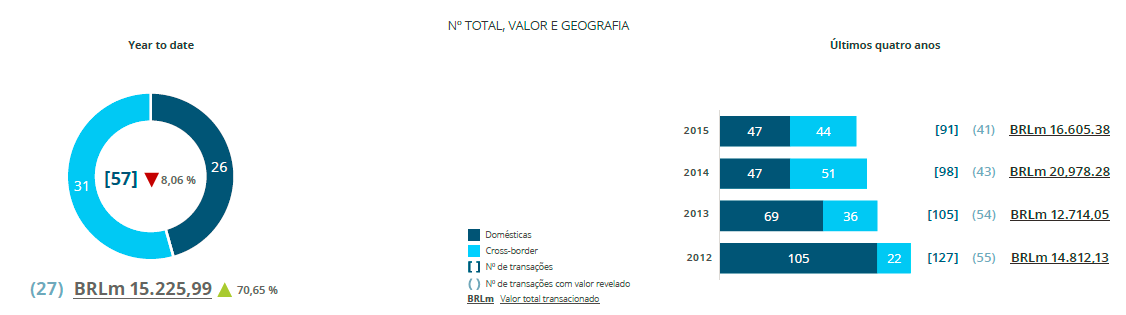

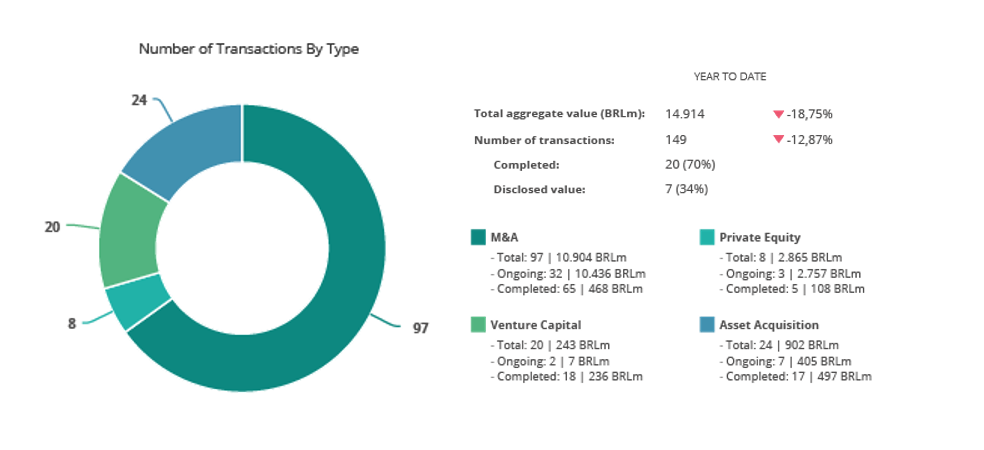

No primeiro bimestre do ano, foram realizados 149 anúncios de operações de compra e venda de participação envolvendo empresas brasileiras, queda de 12,9% em comparação ao mesmo período do ano anterior. Nesses dois primeiros meses os aportes financeiros contabilizam 14,9 bilhões de reais, baixa de 18,7% ante o mesmo intervalo de 2018.

O segmento Tecnologia foi o que mais atraiu investimentos no mês, com 19 transações. No bimestre, crescimento de 13% nos movimentos em relação ao mesmo intervalo do ano anterior. No apanhado do ano, Financeiro e Seguros aparece na segunda colocação, com 19 operações, declínio de 10%, seguido por Distribuição e Varejo, 13 operações e que também fechou o período em queda de 24%.

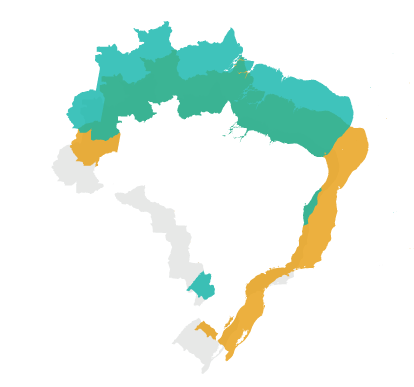

Operações cross-border

No âmbito inbound, foram contabilizadas 37 operações de compra de empresas brasileiras no bimestre, totalizando 7.3 bilhões de reais em investimentos. Apesar de seguir como o país com o maior número de aquisições no mercado brasileiro, as 14 operações dos Estados Unidos, que juntas somaram 2,7 bilhões de reais, não foram suficientes para ultrapassar os valores investidos pelas empresas chinesas. Os dois investimentos provenientes da China no país em 2019 totalizaram 2,9 bilhões de reais.

O segmento Tecnologia também fecha os dois primeiros meses do ano como o mais alvejado pelos investidores internacionais. Destaque também para os setores de Transportes, Aviação e Logística e Distribuição e Varejo.

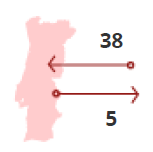

As compras brasileiras no exterior, que já somam 1,7 bilhões em aportes em 2019, tiveram como alvo prioritário os Estados Unidos, onde foram investidos 1,5 bilhão em seis operações. Portugal surge na segunda colocação, com duas transações que movimentaram 151 milhões de reais.

Private Equity e Venture Capital

As operações de private equity registradas no Brasil nos dois primeiros meses do ano sofreram uma queda de 38,5% no número de deals – oito, enquanto o volume financeiro registrado, 2,8 bilhões de reais, também ficou abaixo do registrado no período homólogo do ano anterior, representando uma queda de 16%.

Os investimentos de venture capital também estão em queda. As vinte operações registradas no TTR em janeiro e fevereiro ficaram 44,4% abaixo do registrado no mesmo período de 2018, e revelaram valores que somam 243 milhões de reais, total 78% inferior ao reportado no mesmo intervalo do ano passado.

Transação TTR do Mês

A conclusão da aquisição da Getnet pelo Banco Santander por 1,4 bilhão de reais foi escolhida pelo TTR como a operação de destaque do mês. O banco adquiriu a totalidade das ações de emissão da Getnet detidas por acionistas minoritários, correspondentes a 11,5% do capital social da empresa, passando a deter 100% da credenciadora de cartões.

A Getnet é uma empresa especializada no desenvolvimento e gestão de soluções em tecnologia e serviços para negócios com transações eletrônicas, e foi assessora na operação pelo Banco BTG Pactual.

Já o Santander recebeu assessoria jurídica do TozziniFreire Advogados, enquanto o BMA – Barbosa Müssnich Aragão assessorou as partes vendedoras.

Rankings Financeiros e Jurídicos

O pódio do ranking TTR de assessores financeiros por valor das transações é liderado em fevereiro por BNP Paribas e Rothschild, ambos com acumulado de 2,9 bilhões de reais transacionados. Na sequência aparece o Banco Itaú BBA, com 1,9 bilhão de reais.

O ranking de assessores jurídicos por valor é liderado por Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados, com 3,2 bilhões de reais, seguido por Pinheiro Neto Advogados, com 3 bilhões de reais. Machado, Meyer, Sendacz e Opice Advogados fecha o pódio na terceira colocação, com 2,3 bilhões de reais.

O relatório completo está disponível para download gratuito aqui.