Fusões e Aquisições em queda de 38% no Brasil em outubro

– Mês fecha com 74 transações

– Outubro tem o menor número de operações dos últimos 16 meses

– Investimentos de Venture Capital e Private Equity em alta no mês

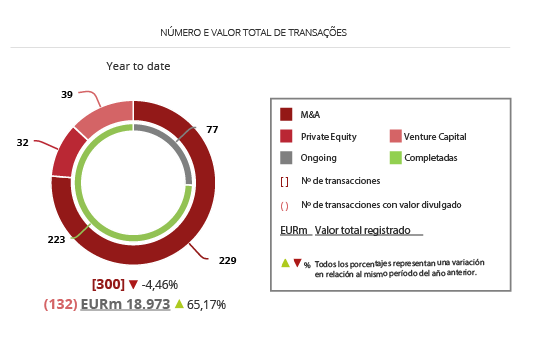

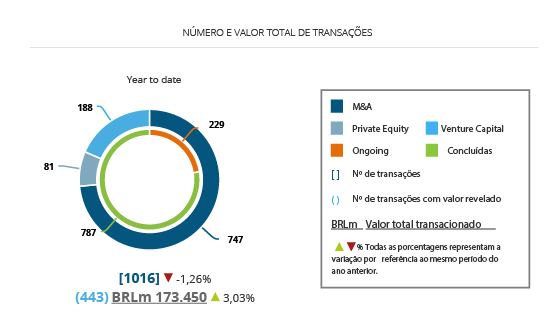

O mercado de fusões e aquisições registrou 74 operações no Brasil em outubro, o que equivale a uma queda de 21,28% em relação ao mesmo mês do ano anterior, quando foram anunciadas 94 transações. De acordo com os dados publicados no Relatório Mensal do Transactional Track Record, em parceria com a LexisNexis e TozziniFreire Advogados, os 32 negócios que tiveram seus valores revelados movimentaram em volume financeiro 9,8 bilhões de reais, 38% abaixo do montante somado em outubro de 2017, 15,8 bilhões de reais.

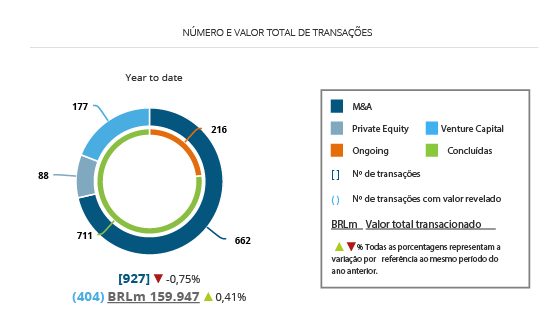

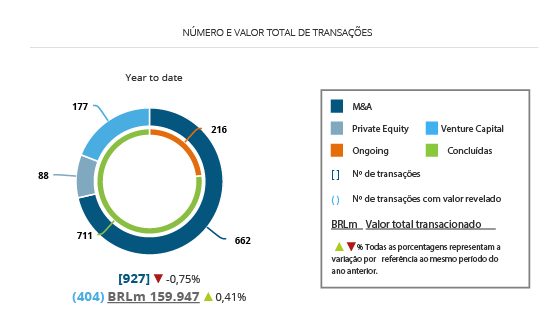

No ano, o TTR já anotou 927 anúncios de operações de compra e venda de participação envolvendo empresas nacionais, número 0,7% inferior às registradas no mesmo intervalo de 2017. Das operações de 2018, 404 revelaram valores que somados chegam a 159,9 bilhões de reais, leve crescimento de 0,4% sobre o mesmo período do ano anterior.

O segmento Tecnologia segue como o mais movimentado do ano, em tendência que se mantem desde de 2014. No mês, foram 21 transações, que somadas às registradas no decorrer de 2018, acumulam o total de 194 operações, um crescimento de 30% sobre os resultados do ano anterior. O crescimento dos investimentos no setor acompanha a alta de 25,6% das aquisições estrangeiras nos segmentos de Tecnologia e Internet.

No apanhado do ano, Financeiro e Seguros aparece na segunda colocação, com 128 operações, alta de 38%, seguido por Saúde, Higiene e Estética, com crescimento de 19% para 95 transações, e Distribuição e Varejo, 87, em baixa de 6%.

Operações cross-border

Apesar da queda de 17% no número de operações, os Estados Unidos seguem como o principal investidor estrangeiro no mercado nacional. Desde o início de 2018, as empresas norte-americanas já realizaram 63 aquisições, acumulando o total de 6 bilhões de reais investidos no país. Destas, 16 foram no setor de Tecnologia e 15 no segmento Financeiro e Seguros.

Apesar da queda de 17% no número de operações, os Estados Unidos seguem como o principal investidor estrangeiro no mercado nacional. Desde o início de 2018, as empresas norte-americanas já realizaram 63 aquisições, acumulando o total de 6 bilhões de reais investidos no país. Destas, 16 foram no setor de Tecnologia e 15 no segmento Financeiro e Seguros.

Em termos de valores aportados, o Japão aparece na sequência, totalizando mais de 5,1 bilhões de reais, seguido pela Suíça, com total investido de 3,4 bilhões de reais, e Canadá, com 2,8 bilhões de reais.

Já as empresas brasileiras realizaram 34 aquisições no mercado externo, tendo como alvo prioritário a América Latina, onde foram realizadas 18 dessas operações, sendo 8 na Argentina, onde foi investido um total de 4,7 bilhões de reais.

Private Equity e Venture Capital

Em 2018, foram contabilizadas 70 operações envolvendo investimentos de fundos de investimentos de Private Equity e Venture Capital estrangeiros em empresas nacionais, crescimento de 40% em comparação ao mesmo período de 2017.

Esses aportes estrangeiros tiveram forte influência no volume financeiro das operações de venture capital registradas pelo TTR desde janeiro. Nessa modalidade de investimentos, foram registradas 177 operações desde o início do ano, 16% acima do reportado no mesmo intervalo do ano anterior. As 115 transações que tiveram seus valores revelados somaram 4 bilhões de reais, crescimento de 67% sobre o período homólogo de 2017. Os fundos de venture capital tiveram como alvos preferidos os segmentos Tecnologia, 97 operações no ano, Financeiro e Seguros, 38, Internet, 29, e Distribuição e Varejo, com 14.

Em outubro, o total aportado teve crescimento de 61%, alcançando 225 milhões de reais, enquanto o mês fechou com 12 transações, queda de 14%.

No panorama dos investimentos de private equity, boas notícias. No decorrer do ano, crescimento de 9% no total aportado, alcançando 19,9 bilhões de reais, e de 6% no número de investimentos anunciados, 89 operações.

Em outubro, os resultados também foram positivos, apesar da queda de 29% no número de operações, apenas cinco registradas. Destas, três revelaram valores que somados ultrapassaram a casa dos 2 bilhões de reais, fechando o mês com alta de 391% sobre os valores de outubro de 2017, quando foram investidos 420 milhões de reais.

Transação TTR do Mês

A conclusão da aquisição da Somos Educação por 4,1 bilhões de reais foi eleita pelo TTR como a operação de destaque do mês de outubro. A fatia de 73,35% que pertencia à Tarpon Investimentos foi vendida para a Kroton, em operação realizada por meio de sua holding de educação básica, a Saber.

A conclusão da aquisição da Somos Educação por 4,1 bilhões de reais foi eleita pelo TTR como a operação de destaque do mês de outubro. A fatia de 73,35% que pertencia à Tarpon Investimentos foi vendida para a Kroton, em operação realizada por meio de sua holding de educação básica, a Saber.

Com a transação, a Saber atenderá a mais de 85 mil professores em escolas próprias e escolas parceiras, mais de 1,7 milhão de professores em escolas públicas, 1,2 milhão de alunos em sistemas de aprendizagem e 33 milhões de alunos com livros didáticos.

A Kroton recebeu assessoria legal na operação do escritório Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados, e financeira do Banco BTG Pactual. Enquanto a Tarpon recebeu assessoria financeira do Riza Capital e do Banco Itaú BBA, e jurídica do Barbosa, Müssnich, Aragão.

A transação completa está disponível aqui.

Rankings Financeiros e Jurídicos

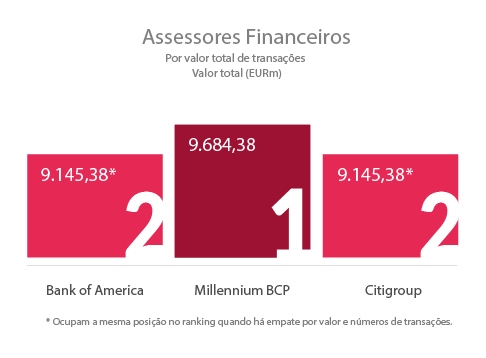

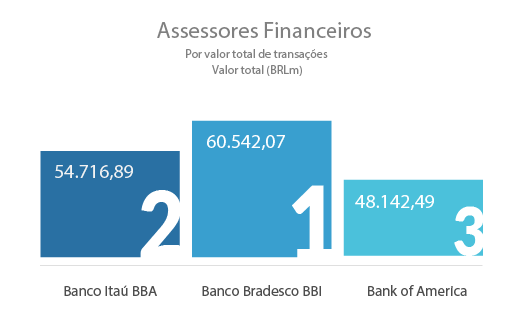

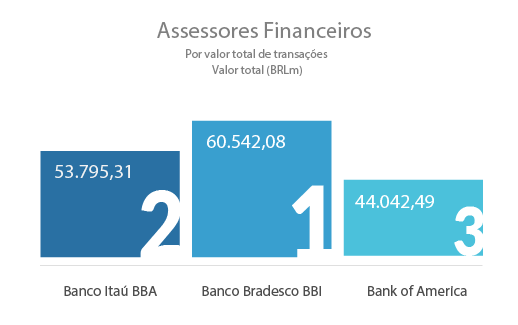

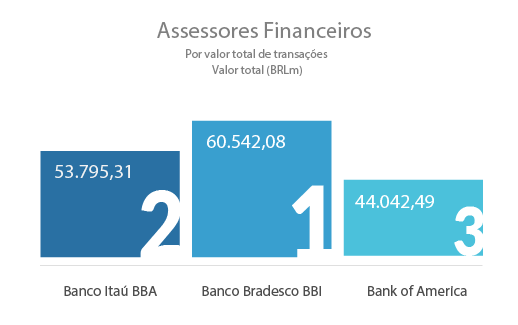

O pódio do Ranking TTR de assessores financeiros por número e valores das transações é liderado em outubro pelo Banco Bradesco BBI, com acumulado de 60,5 bilhões de reais, resultantes da participação em 20 operações. Seguido por Banco Itaú BBA, com 53,7 bilhões de reais, e Bank of America, com 44 bilhões de reais.

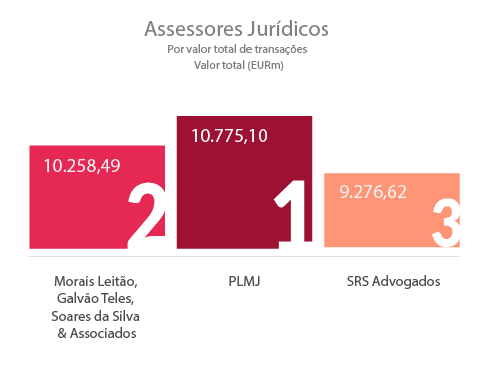

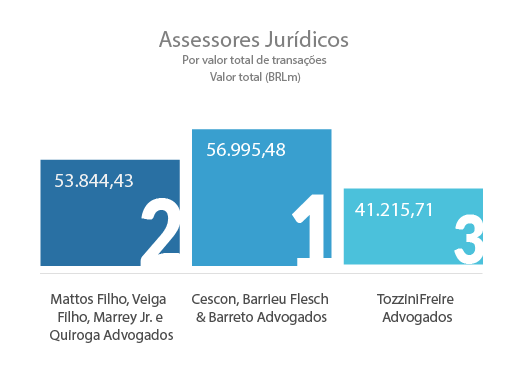

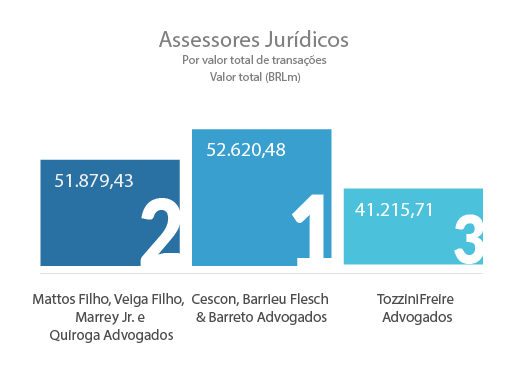

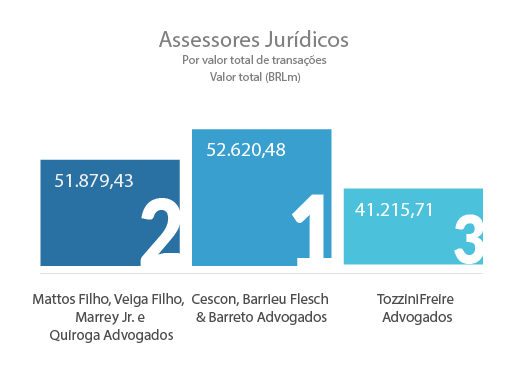

O ranking de assessores jurídicos por valores é liderado pelo escritório Cescon, Barrieu Flesch & Barreto Advogados, com 52,6 bilhões de reais, seguido por Mattos Filho, Veiga Filho, Marrey Jr. e Quiroga Advogados, com 51,2 bilhões de reais, fechando com TozziniFreire Advogados na terceira colocação, que acumulou 41,2 bilhões.

Os Rankings completos estão disponíveis para download aqui.