Mercado de fusões e aquisições movimenta 1,4 mil milhões de euros em Portugal em novembro

Investimentos de Private Equity e Venture Capital estrangeiros em empresas portuguesas cresce 28,6%

Setor Imobiliário chega a 76 operações no ano em Portugal

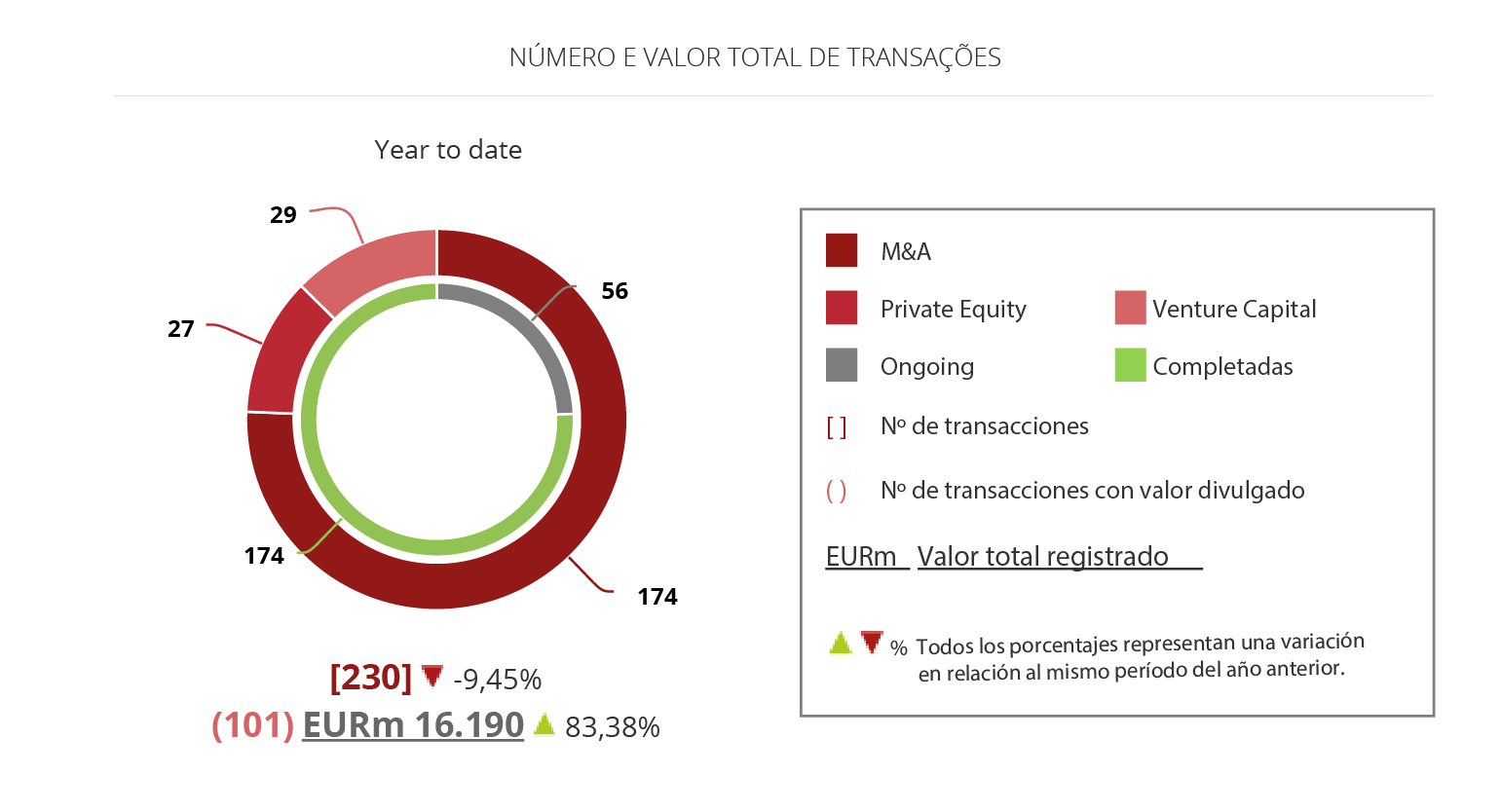

De acordo com o Relatório Mensal de Fusões e Aquisições da Transactional Track Record, os anúncios de compra e venda de empresas em Portugal movimentou 1,4 mil milhões de euros em novembro, crescimento de 209% face ao mesmo mês de 2017. Nesse período, foram catalogadas 23 operações, número 7,41% inferior ao reportado em igual período do ano passado.

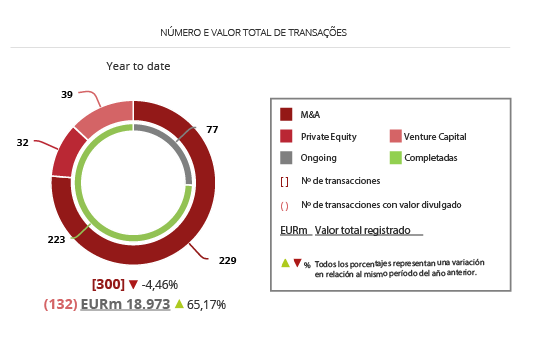

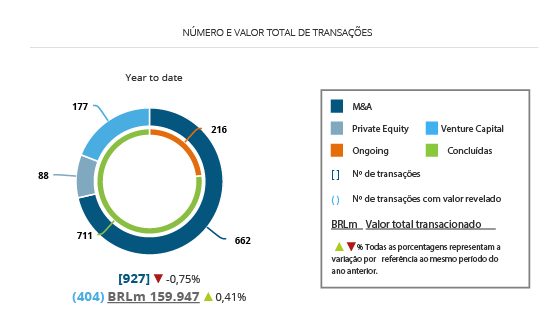

Desde o início do ano, Portugal soma 300 negócios realizados, redução de 4.5% no total de operações em comparação ao mesmo período de 2017. Destas, 132 tiveram suas informações financeiras divulgadas, revelando um valor total aportado superior a 18,6 mil milhões de euros, importância que reflete um crescimento de 65,2% face ao intervalo homólogo do ano passado.

Como já acontece desde 2015, o setor Imobiliário foi novamente o mais ativo do mercado português. Em novembro, foram oito operações no segmento que, somadas às realizadas no restante do ano, contabilizam 76 transações, crescimento de 19% sobre os resultados de 2017. Porém, o ano também têm sido de alta nos números dos setores de Financeiro e Seguros e Turismo, Hotelaria, Restaurantes, com crescimento de 22% e 93%, respetivamente.

As 38 operações no setor de Tecnologia não foram suficientes para assegurar crescimento no segmento, que fecha em queda de 5% no ano. Porém, o setor esteve, juntamente com Internet, na mira dos investimentos internacionais. O número de aquisições estrangeiras nos dois segmentos, 23 no ano, assinalou crescimento de 27,8%.

No total, os investimentos estrangeiros no mercado português somam 136 transações no ano. Destas, 41 foram investimentos realizados por empresas com sede em Espanha. Os aportes dos vizinhos ibéricos nas companhias nacionais superaram a marca de 2,2 mil milhões de euros em investimentos em solo português. Destas operações, 13 tiveram como alvo o mercado imobiliário, que permanece como o mais visado por empresas estrangeiras.

Destaque também para o apetite das das empresas dos Estados Unidos, Reino Unido e França por empresas portuguesas. Os norte-americanos protagonizaram 40% mais operações em 2018 do que no ano anterior, foram 21 negócios que somaram 1,5 mil milhões no ano. Os franceses, por sua vez, trouxeram 848 milhões de euros para Portugal. E mesmo a sombra do Brexit não impediu que empresas com sede no Reino Unido realizassem 24 deals no país no ano, com total investido de 820 milhões de euros.

No sentido inverso foram 37 aquisições realizadas por empresas portuguesas no mercado externo. Tecnologia foi a atração principal dos investimentos de empresas portuguesas no exterior, particularmente nos Estados Unidos e em Espanha, este último o principal destino dos investimentos portugueses, totalizando 13 operações que somaram 585 milhões ao longo do ano.

Os investimentos no Brasil, que totalizaram 461 milhões de euros, também voltaram a ser destaque, mas dessa vez com foco no segmento de Petróleo e Gás. Das seis operações realizadas no mercado brasileiro, três foram aquisições de participações em bloco de exploração petrolífera pela Galp.

Private Equity e Venture Capital

Desde janeiro, o TTR contabiliza 27 transações de fundos de investimentos de Private Equity e Venture Capital estrangeiros adquirindo participações em empresas portuguesas, crescimento de 28,6% em termos homólogos.

Crescimento de 28,6% dos investimentos de Private Equity e Venture Capital em empresas portuguesas

O valor referido foi fortemente influenciado pelo volume de operações de Venture Capital registadas no acumulado do ano. Nessa modalidade de investimentos, foram anunciadas 39 operações em 2018, o que representa um crescimento de 34% face ao ano anterior. Em volume financeiro esses números são ainda mais expressivos, alta de 408% para 457 milhões em investimentos.

Os alvos favorecidos pelos fundos de Venture Capital foram empresas dos segmentos de Tecnologia, 20 negócios no ano, Internet, 10, e Turismo, Hotéis e Restaurantes, seis.

No cenário de Private Equity, apesar de 2018 permanecer com números negativos, novembro apresentou bons resultados. No acumulado do ano foram 32 operações, resultado 32% inferior a 2017, e destas, 18 revelaram valores que ascendem a 2,4 mil milhões de euros, queda de 65%. Em novembro, crescimento de 50%, em número de transações, e também em volume financeiro, que saltou para um total de 194 milhões de euros investidos.

Transação do Mês

A transação eleita pela Transactional Track Record com a de destaque do mês foi a conclusão da aquisição de 70% do capital da portuguesa Frutorra pela espanhola Grefusa. Sediada em Degracias, na região de Coimbra, a Frutorra opera na produção, distribuição e importação de aperitivos, frutos e legumes secos.

A transação eleita pela Transactional Track Record com a de destaque do mês foi a conclusão da aquisição de 70% do capital da portuguesa Frutorra pela espanhola Grefusa. Sediada em Degracias, na região de Coimbra, a Frutorra opera na produção, distribuição e importação de aperitivos, frutos e legumes secos.

A operação também inclui acordo de compra dos 30% remanescentes da companhia. Os compradores contaram com a assessoria da sociedade Garrigues em Portugal e em Espanha.

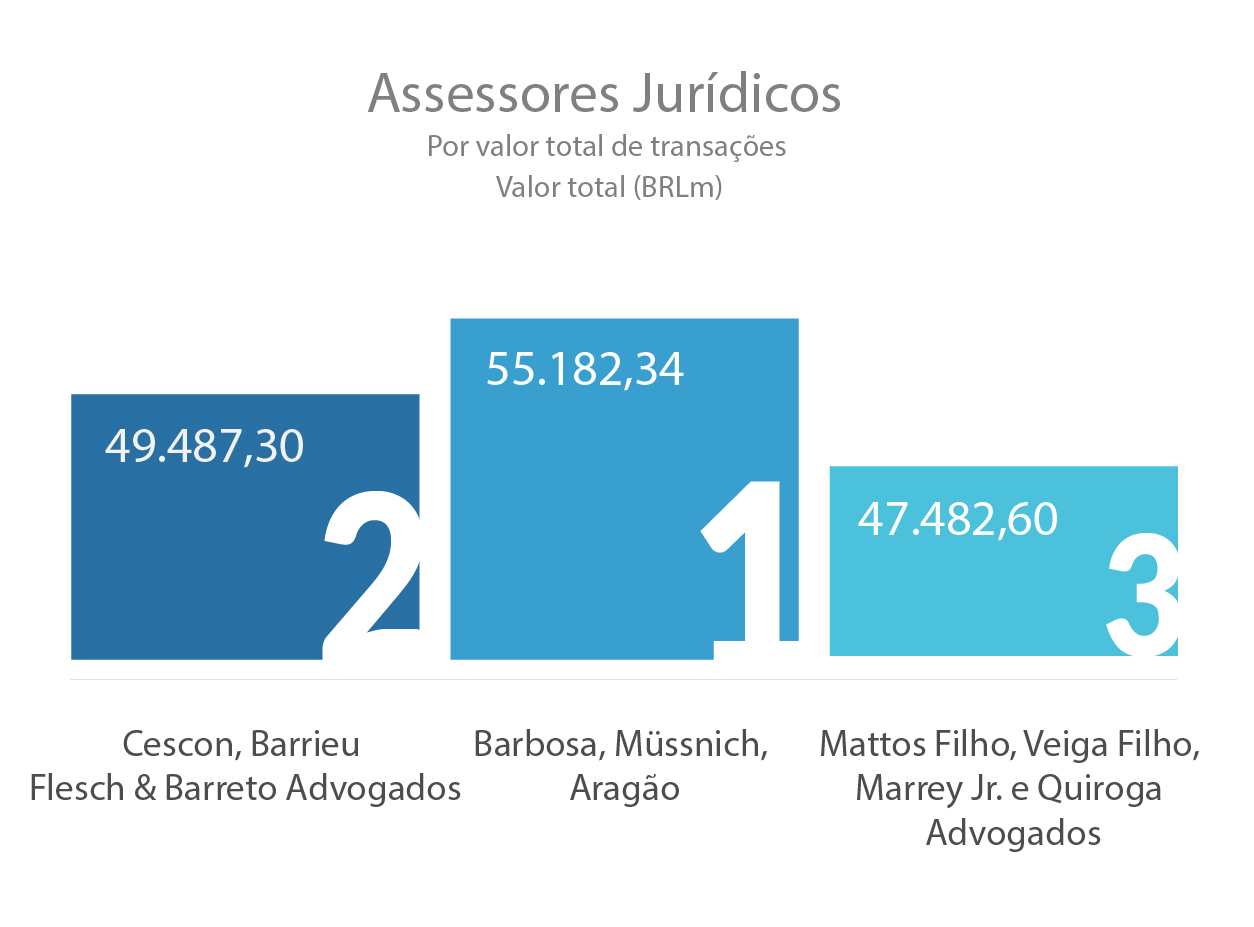

Rankings – Assessoria Financeira e Jurídica

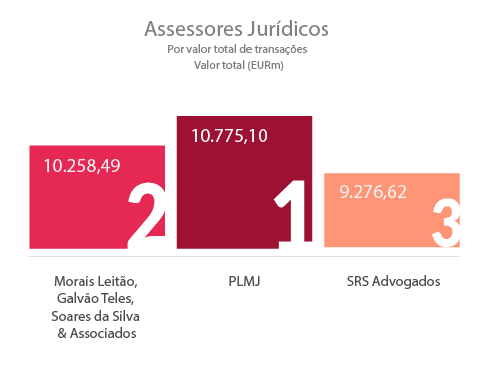

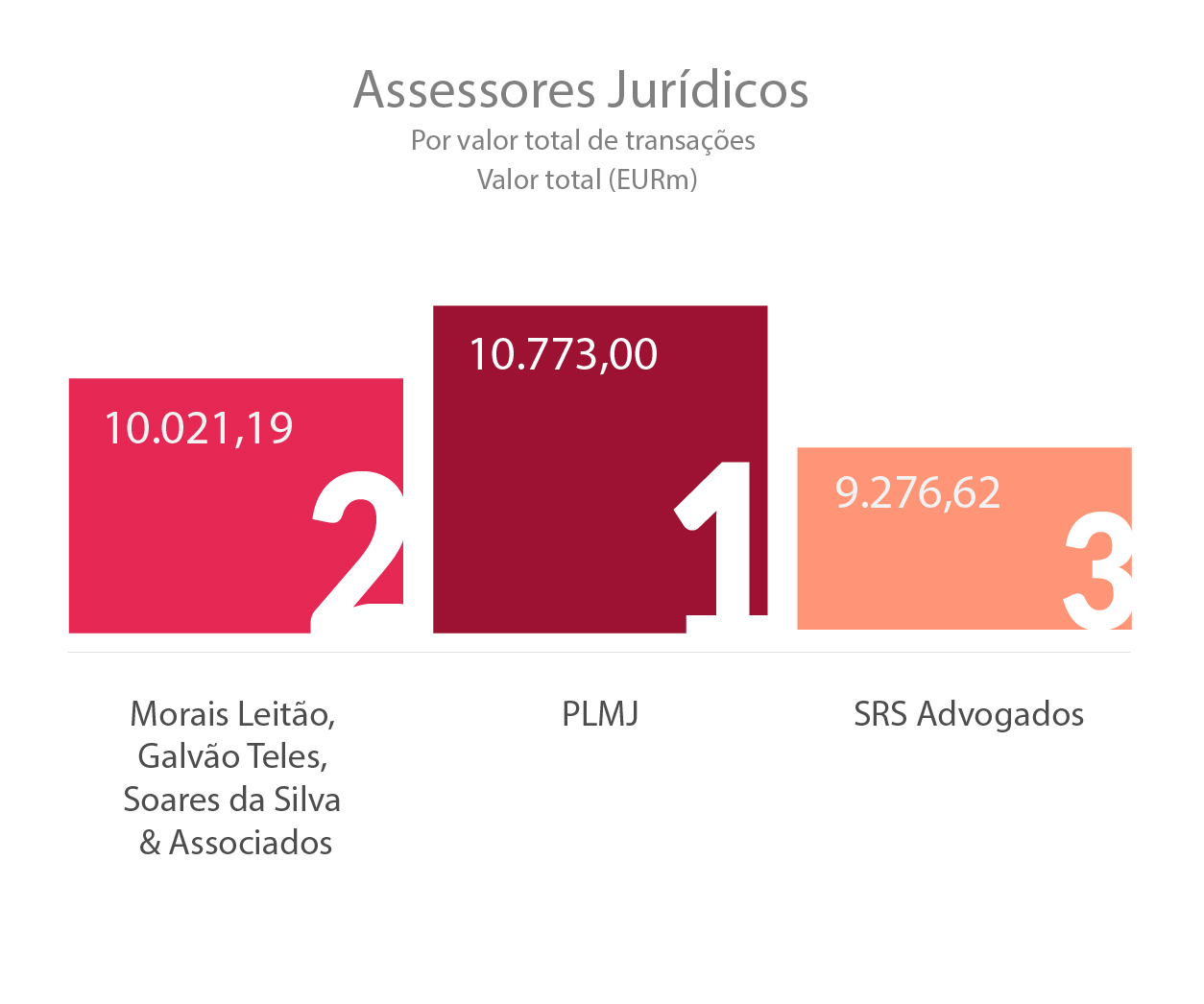

O Ranking TTR de assessores jurídicos de outubro de 2018 é liderado pela PLMJ, com 10,7 mil milhões de euros, seguido de Morais Leitão, Galvão Teles, Soares da Silva & Associados, com 10,2 mil milhões de euros, e com a SRS Advogados na terceira colocação, com 9,2 mil milhões de euros.

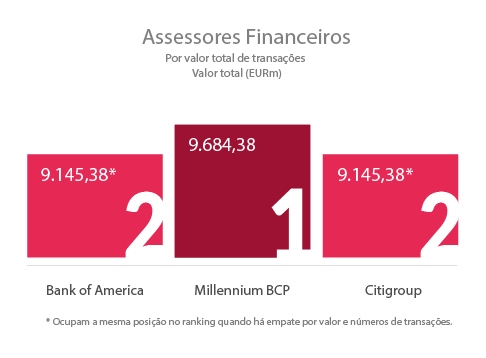

Na liderança do Ranking de assessores financeiros, Millennium BCP, com 9,6 mil milhões, seguido por Bank of America e Citigroup, empatados com 9,1 mil milhões de euros.

Os Rankings completos estão disponíveis para download aqui.