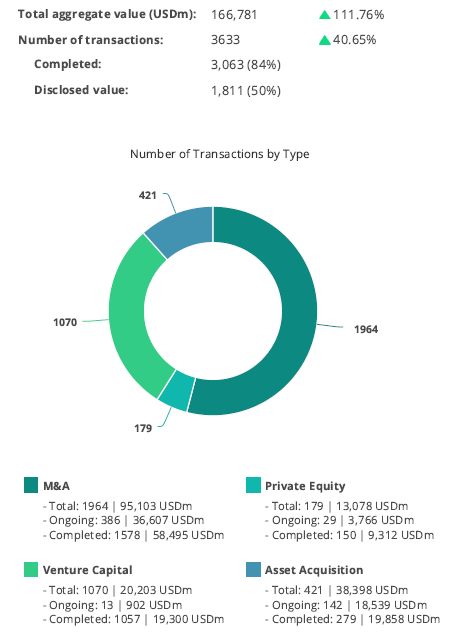

Mercado M&A de América Latina registra un aumento del 41% en 2021, según informe anual de TTR

- En el año se han registrado 3.633 operaciones y un importe de USD 166.781m

- En 2021 se han registrado 179 operaciones de Private Equity y 1.070 de Venture Capital

- Operaciones de Venture Capital registran aumento del 52% en el transcurso de 2021

- Brasil, México y Chile, países que registran mayor crecimiento en el año

- Deal del año: American Tower cierra la adquisición de la división de torres de telecomunicaciones de Telxius en Latinoamérica

Patrocinado por:

El mercado de M&A en América Latina ha contabilizado en 2021 un total de 3.633 fusiones y adquisiciones, entre anunciadas y cerradas, por un importe agregado de USD 166.781m, de acuerdo con el informe mensual de Transactional Track Record en colaboración con Datasite y AON.

Estas cifras implican un aumento del 40,65% en el número de operaciones y un aumento del 111,66% en el importe de estas, con respecto al informe anual de 2020.

Por su parte, en el cuarto trimestre del año se han producido un total de 988 transacciones, con un importe conjunto de USD 46.957,15m.

Ranking de Operaciones por Países

Según datos registrados en 2021, todos los países estudiados por TTR han registrado un crecimiento en el número de transacciones y en su capital movilizado. Por número de operaciones, Brasil lidera el ranking de países más activos de la región con 2.560 operaciones (con un aumento del 51%), y con un aumento del 134% en el capital movilizado (USD 109.535m). Le sigue en el listado México, con 394 operaciones (con un aumento del 25%), y un crecimiento del 78% de su importe (USD 19.355m) con respecto a 2020.

Por su parte, Chile mantiene su tercera posición en el ranking, con 349 operaciones (un aumento del 49%), y con un crecimiento del 42% en el capital movilizado (USD 18.081m). Colombia, en cuarta posición, refleja 232 transacciones en 2021 (crecimiento del 40%) y un capital movilizado que ha alcanzado los USD 13.007m (un alza del 166% respecto al año anterior). Argentina, por su parte, continúa en el ranking en quinto lugar y registra 200 transacciones (un aumento de 36%), y un aumento del 516% en el capital movilizado (USD 14.658m).

En último lugar, Perú presenta 115 operaciones, (crecimiento del 15%) y con un aumento del 184% en el capital movilizado (USD 4.128m).

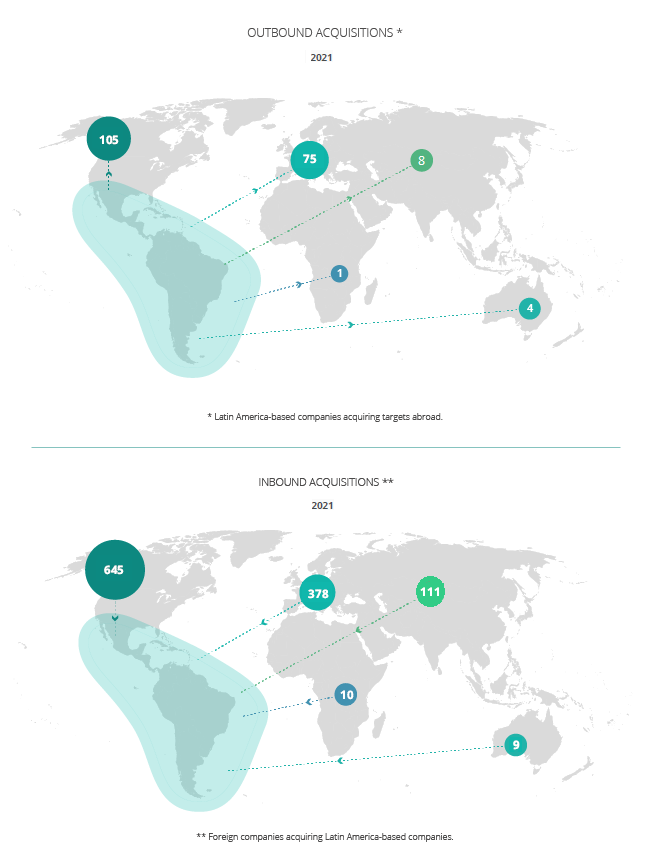

Ámbito Cross-Border

En el ámbito Cross-Border se destaca en noviembre el apetito inversor de las compañías latinoamericanas en el exterior, especialmente en Norteamérica y EuroEn el ámbito Cross-Border se destaca en 2021 el apetito inversor de las compañías latinoamericanas en el exterior, especialmente en Norteamérica y Europa, donde se han llevado a cabo 105 y 75 operaciones en cada región, respectivamente. Por su parte, las compañías que más han realizado operaciones estratégicas en América Latina proceden de Norteamérica y Europa, con 645 y 378 operaciones, respectivamente.

Private Equity, Venture Capital y Asset Acquisitions

En 2021 se han contabilizado un total de 179 operaciones de Private Equity por USD 13.078m, lo cual supone un aumento del 1,13% el número de operaciones y un aumento del 164,70% en el importe de éstas, con respecto al año anterior.

Por su parte, el segmento de Venture Capital ha contabilizado hasta noviembre un total de 1.070 operaciones con un importe agregado de USD 20.203m, lo que implica una variación positiva del 52,20% en el número de operaciones y un aumento del 265,76% en el importe de las mismas en términos interanuales.

En el segmento de Asset Acquisitions, en 2021 se han registrado 421 operaciones, por un valor de USD 38.398m, lo cual representa un aumento del 4,47% en el número de operaciones, y un aumento del 106,72% en el importe de estas, con respecto a 2020.

Transacción Destacada

En 2021, Transactional Track Record ha seleccionado como transacción destacada la relacionada con American Tower la cual ha cerrado la adquisición de la división de torres de telecomunicaciones de Telxius en Latinoamérica

La operación, valorada en USD 1.095,75m, ha estado asesorada por la parte legal por Allen & Overy; DLA Piper Perú; Garrigues España; Garrigues Perú; Latham & Watkins y Clifford Chance Spain. Por la parte financiera, la transacción ha sido asesorada por EY España.

Por la parte de Due Diligence, la tarnsacción ha sido asesorada por EY España. En la parte de Relaciones Públicas, la operación ha sido asesorada por LLYC. Y Por la parte de Fairness Opinion, la transacción ha sido asesorada por Goldman Sachs.

Perspectivas 2022 con AON

Felipe Junqueira, líder de M&A y Transaction Solutions para LATAM de AON, participa en esta edición anual y describe las perspectivas del mercado M&A en Latam: “La consolidación de la estabilidad política y económica, así como la responsabilidad fiscal, siguen siendo la clave para atraer más inversiones a la región. Se han producido cambios políticos relevantes y se esperan muchos más para 2022. Algunos países han tomado la delantera en dar señales más claras al mercado. Si bien seguimos enfrentando algunos desafíos, esperamos tener el 2022 como un año mejor preparado manteniendo un flujo continuo de inversiones en la región, ya sea de inversionistas locales o extranjeros ”.